(O GASTOS DE VIAJE)

Tratándose de los montos de efectivo que el patrón asigna a los trabajadores para cubrir los gastos en que estos incurren para el cumplimiento de sus funciones fuera de la sede habitual de trabajo y realizar actividades indispensables para la obtención de ingresos del contribuyente, habrá que revisar lo siguiente:

Requisitos de deducibilidad. (Art. 28 fracc. V, LISR)

- Ser estrictamente indispensable

- Contar con comprobante fiscal (CFDI)

- Se realicen fuera de la faja de 50 Km que circunde al establecimiento del contribuyente

- Que se destinen a:

- Hospedaje

- Alimentación

- Transporte

- Uso o goce temporal de automóviles y pago de kilometraje

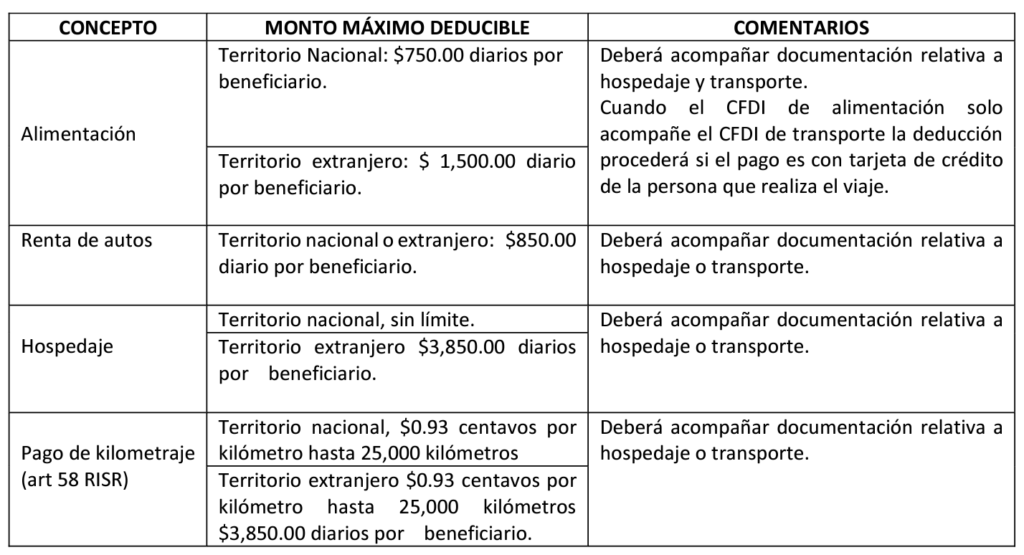

Cantidades deducibles:

Seminarios y Convenciones:

Cuando el total o parte de los viáticos correspondan a seminarios y convenciones, llevados a cabo en territorio nacional o extranjero, formen parte de la cuota de recuperación que se establezca, es preciso que en el comprobante fiscal o la documentación comprobatoria correspondiente desglose el importe correspondiente a tales erogaciones. En caso de no desglosarlo solo será deducible la cantidad que no exceda el límite de gastos de viaje por día destinado a la alimentación ($750.00 o $1,500 en extranjero).

Beneficiarios de los viáticos:

- Personas físicas con relación de trabajo.

- Exentos cuando sean erogados en servicio del patrón y se comprueban con los comprobantes fiscales correspondientes. (art. 93 XVII LISR).

- Informarlos en declaración anual cuando estén obligados a ello.

- Personas físicas que presten servicios profesionales al contribuyente en cuestión.

La persona que presta el servicio deberá proporcionar al contribuyente relación de los gastos anexando los comprobantes fiscales respectivos, excepto los comprobantes expedidos en el extranjero, ya que estos deben de cumplir con los requisitos que se establezcan en reglas. Cuando los viáticos y gastos de viaje beneficien a personas que presten servicios profesionales, los comprobantes fiscales deberás ser expedido a nombre del propio contribuyente. Cualquier erogación por este concepto, realizada por persona que no tenga relación de trabajo con el contribuyente será NO DEDUCIBLE.

Entrega de constancias:

El patrón debe proporcionar a más tardar el 15 de febrero de cada año a las personas que les hubieran proporcionado servicios personales subordinados, constancia y comprobante fiscal del monto total de viáticos pagados en el año de calendario de que se trate, por los que se aplicó la exención prevista en el art. 93 de la LISR. La Regla Miscelánea 2.7.5.3, señala la opción de que el patrón puede expedir un CFDI de nómina que incluya las erogaciones por viáticos, en lugar de expedir la constancia y comprobante fiscal que se menciona en el párrafo anterior.

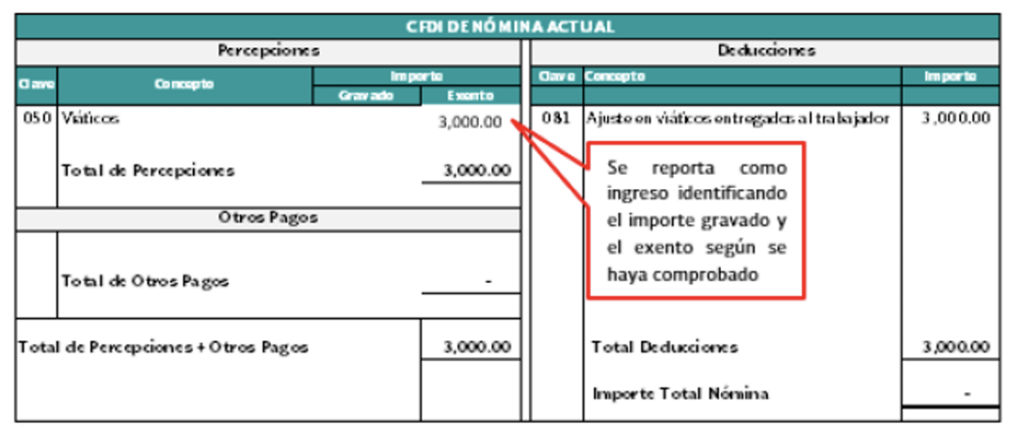

Manifestar en CFDI de nómina:

De acuerdo a las nuevas obligaciones y la emisión de CFDI es obligación que los viáticos sean manifestados en CFDI como a continuación se señala:

a. Al momento de la entrega:

La entrega del monto de los viáticos debe reflejarse en el CFDI de nómina del trabajador en el campo “Otros Pagos”, usando la clave 003 (Viáticos entregados al trabajador).

Nota: Cuando se registra algún importe en la sección “OtrosPagos”, éste no se considera un ingreso acumulable o exento para el trabajador (no es sueldo o salario).

b. Al momento de la comprobación por parte del trabajador:

En el campo “TipoPercepcion” se debe registrar la clave 050 (Viáticos) de conformidad con el catálogo c_Tipopercepcion, en el campo “ImporteExento” se debe registrar el monto del viático comprobado ($2,500.00), más el viático no comprobado por un monto de ($500.00), este último porque se considera exento de conformidad con el artículo 152 del RISR, por último, se debe registrar con la clave 081(Ajuste de viáticos entregados al trabajador) del catálogo c_TipoDeduccion, la misma cantidad en el campo “Importe” ($3,000.00).

Recomendaciones:

Se recomienda llevar un buen control de los pagos por estos conceptos e incluir los datos de viáticos en el CFDI de nóminas que correspondan al mes en que se paguen. Contar con la bitácora de gastos de viaje donde se relacione cada erogación, donde se incluya el motivo del viaje y sus comprobantes respectivos.

Contacta con nuestros expertos para tener asesoría especializada

Publicación tomada de DFK México