TIP CONTABLE

La PTU legal se determina con base en la utilidad fiscal conforme a la fracción I del artículo 9 de la Ley del ISR, con base al decreto publicado el 23 de abril de 2021 por parte del Gobierno Federal, a partir de 2022 se modificó la forma de calcular el pago de la PTU y se estableció un tope al monto asignable a cada empleado, donde el monto de la PTU tendrá como límite máximo tres meses del salario del trabajador o el promedio de la participación recibida en los últimos tres años, aplicándose el monto que resulte más favorable al trabajador.

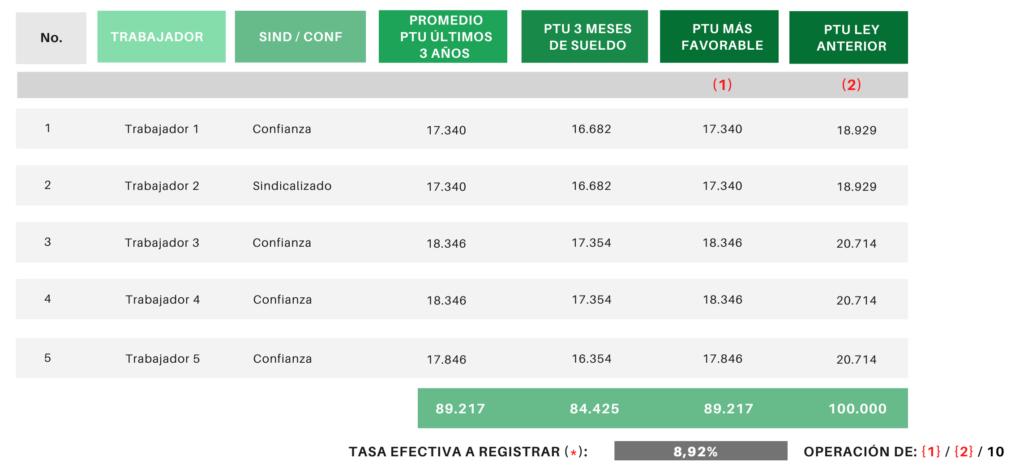

A continuación te mostramos la forma en que se deberá determinar el pago de la PTU por trabajador, recuerda que el pago de PTU se deberá realizar a más tardar el 30 de mayo de 2022:

1. Si la empresa tiene una utilidad fiscal para PTU de $1,000,000 el importe a pagar de PTU de acuerdo con la ley anterior sería registrar un pasivo por $100,000, que es el 10% de $1,000,000, el cual será dividido en 2 partes iguales de acuerdo a lo siguiente:

50% serán repartidos de manera proporcional con respecto a los días laborados en el ejercicio ($50,000).

50% serán repartidos de manera proporcional con respecto a los sueldos devengados en el ejercicio ($50,000).

En caso de que exista personal de confianza y sindicalizados, el monto del sueldo anual se topará al sueldo mayor del sindicalizado, elevado al 20%. Para el ejemplo, el sueldo mayor del sindicalizado es de $74,728, que elevado al 20% es un sueldo base topado para PTU de $89,673 que se debe aplicar a aquellos trabajadores que su monto anualizado de sueldos sea superior a este tope.

2. Con respecto al total de días acumulados de los trabajadores {C} y sueldo base de PTU de cada trabajador {D} , se debe determinar un factor con respecto al monto total a repartir.

Factor de días PTU: 50.000 / 1.825 (=) 27,3973 {A}

Factor de sueldos PTU: 50.000 / 418.476 (=) 0,1195 {B}

3. Una vez que se determina el factor de PTU por días laborados {A} y sueldos devengados base para PTU {B} , se multiplica por los días laborados de cada trabajador {C} y sueldo devengados base para PTU {D} para obtener la PTU por días:

4. Una vez que tenemos las proporciones de PTU por días laborados y por sueldos devengados base para PTU para saber cuánto es el importe de PTU que le corresponde a cada trabajador.

5. El monto que se determinó en la tabla de arriba es la PTU que le corresponde a los trabajadores en función de los días y salarios devengados, a la tasa del 10%, sin embargo, por motivo de las reformas laborales, la PTU por pagar está topada a 3 meses de sueldo de cada trabajador o al promedio de la PTU pagada en los 3 ejercicios anteriores, la que sea más favorable al trabajador de acuerdo con el artículo 127 fracción VIII de la Ley Federal del Trabajo.

Derivado de lo anterior, la PTU a pagar puede ser menor al 10% que se determinaba anteriormente y para saber si debemos aplicar un tope, se deben realizar los siguientes procedimientos adicionales:

6. En conclusión, la PTU por pagar que se debe registrar (en el ejemplo); es el resultado fiscal para PTU a una tasa efectiva del 8.92% en lugar del 10% derivado de que el tope de la PTU es el promedio de la PTU pagada en los últimos 3 ejercicios y la PTU determinada conforme a la ley anterior es mayor a dicho tope.

(*) El tope de PTU aplica para PTU causada y diferida.

Contenido creado por

Especialista de la firma, es contador público certificado egresado de la Universidad Nacional Autónoma de México, ha dirigido y participado en diferentes proyectos de auditoría y proyectos especiales en diversas empresas del sector privado.

Áreas de especialidad: